ارتفع الدين العالمي في الربع الثاني من عام 2023م إلى 307 ترليونات دولار، أو 336% من الناتج الإجمالي العالمي. إن أكثر من 80% من الزيادة على هذه الديون المتراكمة جاءت من العالم المتقدم، وسجلت الولايات المتحدة الأمريكية واليابان والمملكة المتحدة وفرنسا أكبر الزيادات. ومن بين الأسواق الناشئة، جاءت أكبر الزيادات من الصين والهند والبرازيل. لكن هذه الدول جميعها لا تتأثر بارتفاع ديونها كما تتأثر الاقتصادات النامية والفقيرة. ويقول البنك الدولي إنه عندما تتعرض البلدان منخفضة الدخل لضائقة الديون، فإن ذلك يرتبط بفترات ركود طويلة الأمد وارتفاع معدلات التضخم وقلة الموارد المخصصة للقطاعات الأساس، مثل: الصحة والتعليم وشبكات الأمان الاجتماعي؛ مما يزيدها فقرًا.

تتمثل الإشكالية الأساس في مسألة ارتفاع الدين العالمي في أن الدول المتقدمة أو الناشئة، كتلك المذكورة آنفًا، قادرة على الاستدانة بفوائد منخفضة جدًا؛ لأنها تتمتع بثقة عالية من جانب الدائنين لناحية سداد ديونها بسهولة عند استحقاقها. أمَّا الدول النامية والفقيرة، فقد لا تستطيع ذلك؛ بل تضطر إلى الاستدانة بفوائد مرتفعة لانخفاض الثقة بقدرتها تلك. وهكذا، فإن الدول المتقدمة تستطيع الاستدانة بفوائد منخفضة والإقراض بفوائد مرتفعة، فتُراكم الأرباح من مصدرين: المصدر الأول هو القيمة المضافة المتاحة من استثمار الديون في مشاريع منتجة، والمصدر الثاني هو الفرق بين فوائد الإقراض العالية والمنخفضة. أمَّا الدول النامية والفقيرة، فلا تستطيع سوى الاستدانة، وفي أحيان كثيرة لا تستطيع الإيفاء بديونها. ووفقًا لتقديرات صندوق النقد الدولي، فإنه لسداد مدفوعات الديون، يتعين على 100 دولة على الأقل خفض الإنفاق على الصحة والتعليم والحماية الاجتماعية والاستثمار في المشاريع المنتجة.

وما يفاقم من تلك الأوضاع هو سوء الإدارة والفساد وغياب العدالة الاجتماعية في كثير من الدول المدينة؛ ما أثر على الاستثمار في التنمية الإنسانية، وضَغَط على الواقع الاجتماعي، فزادت أزمات البطالة والفقر، وانكمشت هذه الاقتصادات بدرجة كبيرة. إزاء ذلك تضطر تلك الدول إلى مزيد من الاستدانة، لتتحول ديونها إلى كرة ثلج تكبر مع الوقت لتدخل في دائرة العجز وعدم القدرة حتى على سداد فوائد هذه الديون، فتلجأ إلى إعادة هيكلتها بفوائد مضاعفة.

وقد حذَّر في هذا الخصوص الأمين العام للأمم المتحدة، أنطوني غوتيريش، من انزلاق الديون إلى مستنقع لا يمكن انتشال الدول منه، وذلك عندما أكّد “أن نصف البشرية تضطر إلى تخصيص نسبة كبيرة من مواردها لسداد الديون على حساب الاستثمار في الصحة والتعليم. وهذا الواقع يتسبب في كارثة تنموية لنصف سكان العالم”. وشدد على أن 3.3 مليار شخص في العـالم يعاني بسبب سياسات حكومات بلدانهم التي تعتبر سداد فوائد الديون أولوية على حساب تحقيق أهداف التنمية المستدامة والاستثمارات الضرورية، أو التحول في مجال الطاقة؛ مشيرًا إلى أن “52 دولة، أي ما يعادل 40% من الدول النامية في العالم، تواجه تحديات خطيرة”.

تضخم الدين العالمي

مع تفاقم أزمة الدين العالمي الحالية تداعت المؤسسات المالية، ومن بينها صندوق النقد الدولي والبنك الدولي، لتخصيص اجتماعاتها في الربيع الماضي لمعالجة الوضع بضغط من الدائنين الذين يريدون انتظامًا في دفع الديون وفوائدها.

وفي هذا الإطار، قال مدير إدارة شؤون المالية العامة لصندوق النقد الدولي، فيتور غاسبار، في مؤتمر صحفي على هامش ذلك الاجتماع: “بالرغم من إحراز تقدم كبير بالمقارنة مع مستويات عام 2020، فإن الدين العام العالمي لا يزال مرتفعًا بشكل كبير. ومن المتوقع أن يستمر الارتفاع في المستقبل وأن يتجاوز مستويات ما قبل الجائحة، بمعدل زيادة سنوي يقدر بنسبة 1.25%”. وأشار غاسبار إلى أنه يُتوقع أن ترتفع نسبة الدين العام إلى إجمالي الناتج المحلي في الولايات المتحدة الأمريكية بمعدل حوالي 3% سنويًا ابتداءً من عام 2023، وهذا يعني أن الوتيرة ستكون ضعف ما كان متوقعًا قبل جائحة كورونا. وقال: “تشير التوقعات إلى أن نسبة الدين العام في الولايات المتحدة إلى إجمالي الناتج المحلي ستتجاوز 135% بحلول عام 2028، أي أنها ستكون أعلى من ذروتها قبل جائحة كورونا”. كما نوّه غاسبار بارتفاع كبير في الدين العام للصين بالنسبة لإجمالي الناتج المحلي منذ عام 2020، ومن المتوقع أن يتجاوز الدين العام للصين 100% من الناتج المحلي الإجمالي للبلاد.

وقد أكد تقرير لمعهد التمويل الدولي، نُشر في منتصف سبتمبر الماضي، أن الدين العالمي وصل إلى مستوى قياسي، حيث بلغت قيمته 307 تريليونات دولار في الربع الثاني من العام الحالي. وقادت هذه الزيادة بشكل رئيس أسواق الولايات المتحدة الأمريكية واليابان. وأشار التقرير إلى أن الارتفاع الذي بلغ 10 تريليونات دولار قد زاد من نسبة الدين العالمي إلى الناتج المحلي الإجمالي للربع الثاني إلى 336%. وأفاد التقرير بأن 80% من الديون الجديدة تراكمت في الدول المتقدمة، حيث سجلت الولايات المتحدة واليابان وبريطانيا وفرنسا أعلى نسبة زيادات في الدين. أمَّا ما يتعلق بالأسواق الناشئة، فسجلت الصين والهند والبرازيل أكبر الزيادات.

قروض حسنة

تؤسس بعض الدول صناديقَ تنميةٍ تتركز نشاطاتها على إقراض الدول النامية بشروط ميسرة جدًا، أو ما يُطلق عليه “قروض حسنة”. مثال على ذلك الصندوق السعودي للتنمية، الذي وقَّع في شهر نوفمبر 2022م 14 اتفاقية مع 12 دولة إفريقية على هامش فعاليات المؤتمر الاقتصادي السعودي العربي الإفريقي بقيمة ملياري ريال (750 مليون دولار)؛ بهدف تحقيق التنمية المستدامة للقضاء على الفقر، وتعزيز الصحة الجيدة والرفاه، والوصول إلى التعليم الجيد، وتأمين المياه النظيفة، والصرف الصحي، وتحفيز العمل اللائق، ودعم الصناعة والابتكار والمساواة بين الجنسين. ومنذ تأسيسه في منتصف سبعينيات القرن الماضي، موّل الصندوق أكثر من 800 مشروع وبرنامج إنمائي في أكثر من 100 دولة نامية، وبلغ إجمالي القروض الميسرة التي قدمها نحو 20 مليار دولار.

كما يقدّم الصندوق الكويتي للتنمية الاقتصادية العربية، الذي تأسس عشية استقلال الكويت في نهاية عام 1961م، القروض الميسرة والمساهمة في التنمية. وتتشابه أهدافه مع الصندوق السعودي.

الاقتصادات النامية والفقيرة هي الأكثر تضررًا من ارتفاع الدين العالمي.

ورطة الدول النامية

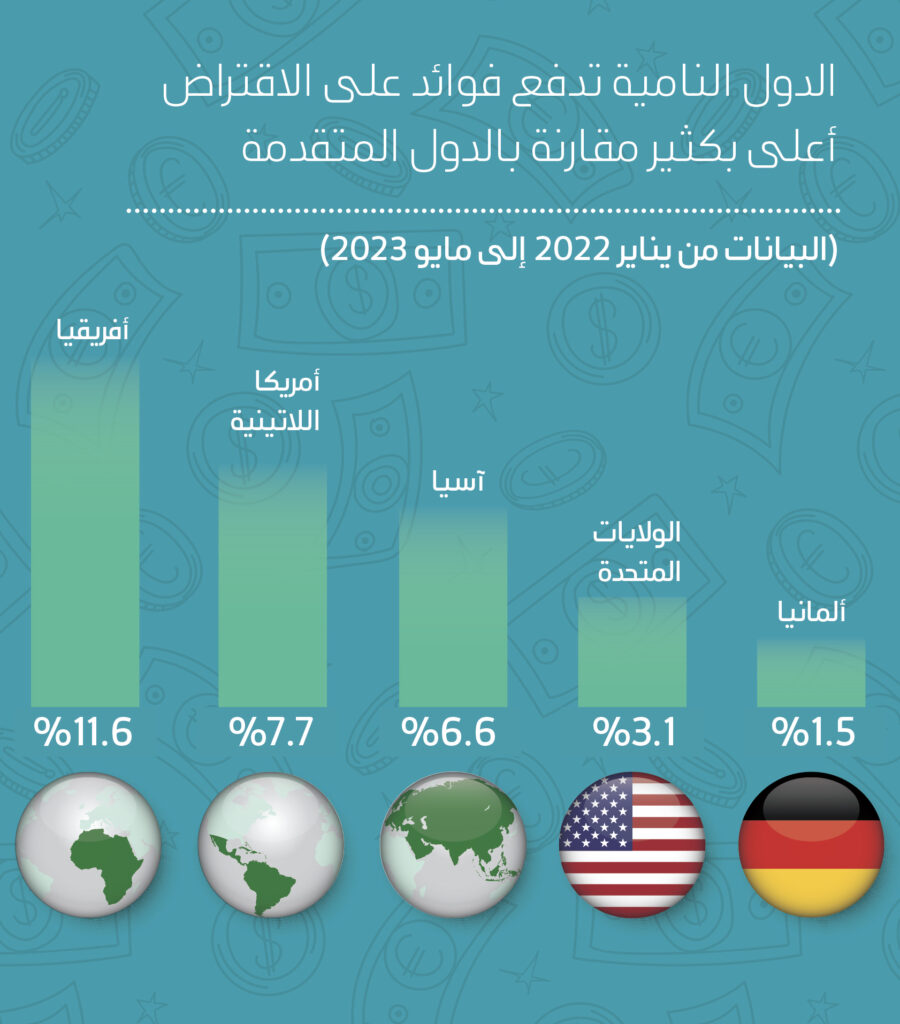

المشكلة الكبرى ليست عندما تقترض الدول المتقدمة ويزيد دينها على ناتجها المحلي الإجمالي كما هو الحال مع الولايات المتحدة الأمريكية والصين واليابان وغيرها من الدول الصناعية الكبرى. فهذه الدول وخصوصًا الصين هي مصنع العالم، وعندما تقترض توجه الأموال نحو الاستثمار بشكل رئيس؛ بل إنها تقترض بنسب فوائد متدنية. المشكلة في الدول النامية الهشة والفقيرة التي تخضع لشروط قاسية منها معدل الفوائد العالية على الدين. فالدول الإفريقية الفقيرة تدفع معدلات فائدة أعلى بأربع مرات مقارنة بالولايات المتحدة، وثماني مرات مقارنة بألمانيا، كما يشير الرسم البياني.

إن معدلات الفائدة المرتفعة تعوق الدول النامية من الاستخدام الأمثل للقروض في الاستثمارات والتنمية المستدامة، فتظل تلهث وراء سداد أقساط الديون وفوائدها، بدلًا من توظيف هذه القروض في الاستثمار وتوليد فرص العمل ومكافحة البطالة والفقر. وأعلى ما تقدمه الدول الدائنة والمؤسسات المالية الدولية، هو إعادة هيكلة الديون أو شطب نسبة بسيطة منها بما لا يؤثر في أرباح هذه المؤسسات؛ لكن ذلك يُبقي الدول الفقيرة غارقة في فقرها.

الاقتراض، بحد ذاته، إذا كان هدفه تحفيز الاقتصاد الوطني وتحريكه بما يتوافق مع متطلبات التنمية، وتأسيس مشاريع لتوليد فرص عمل جديدة، ومضاعفة النمو وفق خطط قصيرة ومتوسطة وطويلة الأمد؛ لا يشكل ضررًا على الاقتصاد الوطني ولا يثقل كاهله. إن المحك هو في مواطن صرفه ومنهجية استهلاكه، وخصوصًا الديون الخارجية التي لا تقدَّم إلا بشروط قاسية تمس السيادة الوطنية؛ لأنها تصل أحيانًا إلى تضييع أصول الدولة ببيعها للقطاع الخاص، وبفرض الضرائب دون حساب لتأثيراتها على الفئات المهمشة. أمَّا إذا أنفقت الديون على الرواتب، فإنها ستكون وبالًا على الدولة المقترضة من دون أدنى شك.

لسداد مدفوعات الديون، سيتعين على 100 دولة في الأقل خفض الإنفاق على الصحة والتعليم والحماية الاجتماعية، وفقًا لتقديرات صندوق النقد الدولي.

أهمية الدين في تطور الحضارة

ربَّما تُلقي الوقائع التي ذكرناها ظلالًا من السلبية على الدَّين؛ وهو ليس ظاهرة سلبية تمامًا. في الواقع، إن مقاربتنا له هي ما تجعله سيئًا أو حميدًا. فالدين بحد ذاته يُعتبر عاملًا أساسًا في تطور العلاقات الاقتصادية والاجتماعية منذ ابتداء الحضارة.

هناك سجلات أركيولوجية عن أنظمة دينٍ تعود إلى العصر السومري، أي منذ حوالي 5000 سنة، ذكرها عالم الأنثروبولوجيا، ديفيد غريبر، في كتابه “الديون: أول 5000 سنة”، 2011م. يقول غريبر: “في هذا الشكل المبكر من الاقتراض والإقراض، غالبًا ما كان المزارعون يغرقون في الديون لدرجة أن أطفالهم كانوا يُصادَرون من قبل الملك لتخلفهم عن سداد الدين؛ وعلى هذا الأساس سمِّي ذلك النظام بـ”عبودية الديون”. وبسبب التوتر الاجتماعي الذي جاء مع استعباد أجزاء كبيرة من السكان، قام الملوك بشكل دوري بإلغاء جميع هذه الديون”. إضافة إلى ذلك، يرى غريبر أن الدَّين والائتمان ظهرا تاريخيًا قبل نظام المقايضة، الذي ظهر قبل العملة، لكن بعض العلماء يختلفون معه في ذلك.

وفي الحقبة الحديثة أدّى الدَّين دورًا محوريًا في انطلاق الثورة الصناعية أواخر القرن الثامن عشر وبدايات القرن التاسع عشر. وجاء في بحث نشره المنتدى الاقتصادي العالمي، يوليو 2015م، أن الثورة الصناعية في بريطانيا تأخرت من القرن السابع عشر إلى الربع الثاني من القرن التاسع عشر بسبب تخلف النظام المالي والائتماني آنذاك. وكانت الوسائط المالية غير متطورة على الإطلاق، إذ فشلت في جذب الأموال إلى حيث كان ينبغي لها أن تذهب في الصناعات الجديدة. ويقول مؤرخ الثورة الصناعية، م. م. بوستان، (1899م – 1981م): “كانت خزانات المدخرات ممتلئة بالقدر الكافي، لكن القنوات التي تربطها بعجلات الصناعة كانت قليلة وهزيلة… ومن المدهش أن القليل من الثروة البريطانية وجد طريقه إلى المؤسسات الصناعية الجديدة…”.

ذلك أن الثروة قبل الثورة الصناعية وبُعيد انطلاقتها، كانت متجمعةً لدى النبلاء من ملاك الأراضي، وكان الاستثمار شبه الوحيد المتاح هو شراء مزيد منها أو الاستثمار في تحسينها. ولم يكن لبعض هؤلاء النبلاء أن يثقوا بأولئك المبتكرين الجدد، الذين ينتمون إلى بيئة اجتماعية مختلفة، لتوظيف ثرواتهم في صناعاتٍ منتجة، أو لأن بعضهم لم يجدوا في هذا الاستثمار عوائد عالية للمخاطرة بثرواتهم. إن كفاءة الوسائط المالية، خاصة سندات الخزينة الحكومية، أمر بالغ الأهمية لكي يؤدي الدين دورًا مفيدًا، لكنها لم تكن قد تطورت بعد.

وهكذا، كان على الثورة الصناعية أن تنتظر تطوير الأنظمة المالية الجديدة، خاصة الائتمان المصرفي؛ أي تنظيم عمليات الإقراض والاقتراض من خلال البنوك الاستثمارية. ومن خلال إصدار سندات الخزينة، التي تشكل بحد ذاتها سوقًا للدين، كانت الدولة البريطانية رائدة فعليًا في إيجاد وسيلة لوضع الأموال في جيوب رواد الأعمال في القطاعات الجديدة كمصانع القطن، ومسابك الحديد، وصناعة السيراميك؛ فانطلقت الثورة الصناعية بقوة. لهذا، سُمِّيت بريطانيا مهد الثورة الصناعية. ويقول نيال فيرغيسون في كتابه “صعود المال: التاريخ المالي للعالم”، 2008م: “أدى تطور الأنظمة المالية الحديثة (خلال الثورة الصناعية) إلى تحول الحياة على وجه الأرض”.

ما هو الدين؟

الدين هو المال الذي يدين به كيان واحد (شخص أو شركة أو منظمة أو حكومة) لكيان آخر. إن الإقراض من طرفٍ ما، هو نفسه اقتراضٌ من الطرف الآخر.

الدين الشخصي: هو حين يقترض شخص ما أموالًا من شخصٍ آخر أو مؤسسة ماليةً. فحين يقرر رب أسرة ما مثلًا إنفاق ما يزيد على راتبه الشهري ومدخراته لصيانة منزله أو لشراء سيارة جديدة لابنه الذي يدخل الجامعة، فهو يلجأ إلى الاقتراض من المصرف لتغطية العجز الناجم عن خططه الجديدة. وإذا عجز عن تسديد دينه للبنك أو المؤسسة المالية، يلجأ إلى جدولة الدين، كأن يُعاد تخفيض القسط الشهري وتمديد مدة السداد؛ وهو ما يزيد من حجم الفائدة التي عليه أن يدفعها مقابل الدين الذي حصل عليه. فتتحول ديونه إلى كرة ثلج تكبر مع الوقت وتتدحرج لتدخل في دائرة العجز وعدم القدرة حتى على سداد فوائد هذه الديون.

الدين العام: يُعرف أيضًا بالدين السيادي أو الدين الداخلي. إنها الأموال التي تقترضها الحكومة من الأفراد والمؤسسات لمواجهة تحديات طارئة لتحقيق أهداف اقتصادية عندما تعجز الإيرادات العامة للدولة عن تغطية نفقاتها العامة، لعوامل مثل: الحرب والتضخم المفرط والكوارث الطبيعية والصحية، أو الإنفاق على تمويل الفساد والسرقات.

ورغم التشابه بين القرض الشخصي من المصارف وبين الدين العام واعتماد نفس القاعدة، فإن الأخير أكثر تفصيلًا وتعقيدًا. والحكومة معنية بالدين العام وتفريعاته، وهو المقدار المالي الذي تكون الدولة مدينةً به لغيرها من أطراف أخرى سواء كانت داخل البلاد أم خارجها من خلال ما يُطلق عليه سندات الخزينة وأذوناتها وتصدرها بالعملة المحلية، وهو الدين الداخلي الذي لا مخاطرة فيه.

الدين الخارجي: هو الدين الذي تقترضه الدولة أو الشركات أو الأفراد من المؤسسات الدولية المالية الخاصة، أو الدولية العامة كالبنك الدولي وصندوق النقد الدولي، أو من الحكومات، وتقترضه بالعملة الأجنبية. ويبقى الدين العام المرآة التي تكشف حجم العجز في الميزانية السنوية للدولة وميزان المدفوعات، ومقدار ما أنفقته خلال العام والذي يفوق مقدراتها وعائداتها من الضرائب.

وتلجأ بعض الحكومات، التي تتمتع بفوائض وقدرات مالية، إلى الاقتراض بهدف تمويل مشاريع التنمية وتطوير البنى التحتية، مثل: الطرق وإنشاء الموانئ والمطارات وتحديث التعليم والصحة؛ فضلًا عن مواجهة النفقات العادية ليس لشح الأموال، بل لأنها تبحث عن تسريع إيجاد فرص جديدة لتطبيق خططها بفوائد مناسبة. كما أن الدولة تستدين لمواجهة ظروف طارئة، مثل: الحرب والكوارث والجائحات ونسبة التضخم المتصاعدة؛ وهذه هي الاستدانة الإيجابية.

لكن الدين الخارجي يصبح أزمة للدول حين تفشل الحكومة في سداد ديونها المحلية والأجنبية. لذلك تحرص الحكومات على تسديد ديونها في الآجال المحددة للحفاظ على مصداقيتها ومكانتها في المحافل المالية الدولية وعلى تصنيفها الائتماني، وإلا فمصيرها الغرق في كرة الثلج كما يحدث مع الأفراد.

الدين العـالمي: هو أموال تدين بها حكومات أو مؤسسات أو أفراد إلى حكوماتٍ أو مؤسساتٍ أو أفرادٍ آخرين؛ أي مجموع الديون الواردة آنفًا. مثال على ذلك: الصين تحمل حوالي تريليون دولار أمريكي من سندات الخزينة الأمريكية، كما لديها حوالي تريليوني دولار أمريكي كاحتياطات أجنبية في البنك المركزي. هذا يعني أن الولايات المتحدة الأمريكية اقترضت من الصين تلك المبالغ واستثمرتها في مشاريع داخلية، وهذا يسري على الأفراد والمؤسسات. عندما يحمل المرء، أيًا كانت جنسيته، دولارًا، أي ورقة نقدية من فئة دولار، هذا يعني أن هذا الشخص أقرض الدولة الأمريكية دولارًا. هذا الدولار تستثمره الدولة الأمريكية في الدورة الاقتصادية الداخلية، فيتحول الدولار بموجب نظرية “المضاعِف الاقتصادي”، (نشرت القافلة عنه مقالة في فبراير 2019م) إلى أضعاف ذلك في السنة. بينما يتحول هذا الدولار إلى عكس ذلك في دولة متعثرة يعمها الفساد والمحسوبيات.

اترك تعليقاً